© 2026 First National Bank of Omaha (FNBO). All Rights Reserved. 1601 Dodge Street, Omaha Nebraska, 68197

FNBO is an Equal Opportunity/Affirmative Action/Veterans/Disability Employer.

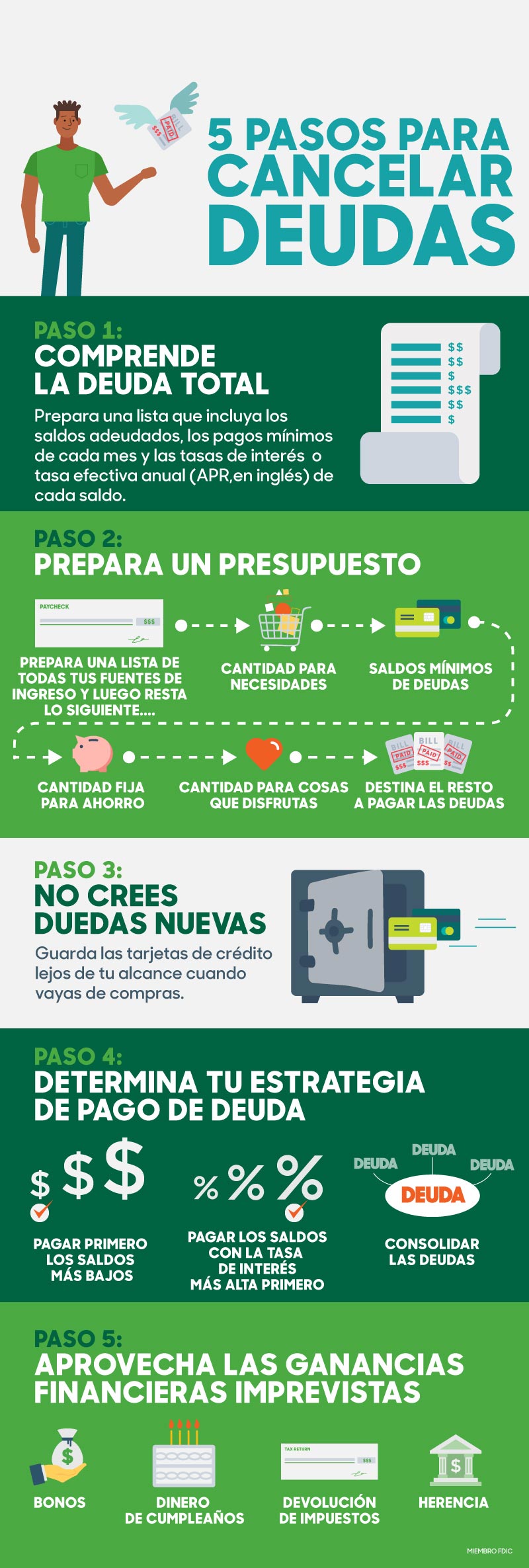

Cinco consejos para cancelar deudas más rápidamente

Si sientes que el saldo de tus deudas está empezando a abrumarte, no estás solo. Según un estudio reciente (en inglés) el 80,9 % de los baby boomers, el 79,9 % de la Generación X y el 81,5 % de los millennials tienen algún tipo de deuda. NerdWallet (en inglés) informa que, en promedio, los hogares con deudas de tarjetas de crédito deben $6,849 en saldos renovables, y aquellos con préstamos estudiantiles deben $46,679.

La deuda no solo ata tu flujo de efectivo con obligaciones mensuales, los cargos financieros pueden terminar costándote cientos, si no miles de dólares cada año, dinero que podría destinarse a otras cosas, como un fondo de ahorro de emergencia o una cuenta de jubilación. Es por eso que cancelar la deuda es uno de los pasos más importantes para asegurar tu libertad financiera a largo plazo. Aunque saldar una deuda puede parecer abrumador, estos cinco consejos sencillos te ayudarán a deshacerte de la deuda en menos tiempo del que crees.

No importa cuánto debas, hacer un plan, combinado con un poco de disciplina, te ayudará a sacarte de encima el peso de la deuda antes de que te des cuenta. Hacerlo no solo aliviará tu mente, sino que también te ayudará a asegurar tu éxito financiero futuro.

Los artículos de este blog son solo para fines educativos y no tienen la intención de proporcionar consejos o recomendaciones específicas. Al tomar decisiones sobre tu situación financiera, consulta a un financiero profesional para obtener asesoramiento. Los artículos no se actualizan con regularidad y la información puede quedar desactualizada.